האם תהיתם פעם היכן כדאי ביותר להשקיע את החסכונות שצברתם במאמץ רב? הבנקים השונים מציעים שיעורי ריבית משתנים על פיקדונות, כך שיש הבדלים ניכרים בפוטנציאל ההשקעה. במאמר זה נשווה בין שיעורי הריבית על פיקדונות בבנקים המובילים בישראל, על מנת לזהות היכן ניתן למקסם את התשואה. נסקור את המידע העדכני ביותר מאתר בנק ישראל ונבצע השוואה מקיפה, שתאפשר לכם לקבל החלטות מושכלות יותר לגבי היכן להשקיע את חסכונותיכם הקשים.

כתיבת המאמר הזה על השוואת ריביות הפיקדונות בבנקים הייתה עבורי משימה לא פשוטה. תחילה נאלצתי לאסוף את כל הנתונים הרלוונטיים מאתר בנק ישראל, מה שהיה תהליך מייגע וממושך. התברר שהאתר אינו ידידותי במיוחד למשתמש והנתונים מפוזרים בין עשרות דפים וטבלאות שונות. לאחר שליקטתי לבסוף את כל הנתונים, ניגשתי לשלב ניתוח המידע וההשוואה בין הבנקים.

גם כאן נתקלתי בקשיים לא מבוטלים – סוגי הפיקדונות וטווחי הזמן משתנים מבנק לבנק, מה שהקשה על יצירת בסיס השוואה אחיד. בנוסף, התברר שיש פרמטרים רבים נוספים מלבד הריבית עצמה שיש להביא בחשבון, כמו סכומי מינימום ומקסימום להפקדה, קנסות על משיכה מוקדמת וכד'.

לבסוף, לאחר הרבה מאמץ, הצלחתי ליצור טבלת השוואה ברורה ופשוטה שמציגה בעין אחת היכן ניתן להשיג את הריבית הגבוהה ביותר על הפיקדונות. אני מקווה שהתוצר הסופי יהיה שימושי ויעיל עבור הקוראים.

בעולם המהיר של היום, חשוב יותר מתמיד שאנשים יהיו מודעים למצב הפיננסי ולהזדמנויות שלהם. אחת הדרכים לעשות זאת היא על ידי הבנה והשוואה של שיעורי הריבית על פיקדונות בבנקים. בבלוג זה נחקור את עולם הריביות על פיקדונות בבנקים. נסביר מהם שיעורי הריבית על הפיקדונות, מדוע חשוב להשוות ביניהם, מהם הגורמים שיש לקחת בחשבון בעת השוואת שיעורי הפיקדונות, ומהי השיטה הטובה ביותר להשוות ביניהם. כמו כן, נביא דוגמה מעשית כיצד להשוות את שיעורי הפיקדונות בישראל, עם כל המדידות הרלוונטיות.

לפני שנצלול להשוואת הריביות על פיקדונות בבנקים, חשוב להבין מהן ריביות הפיקדונות. שיעורי ריבית הפיקדונות מתייחסים לתשלומי הריבית שמשלמים הבנקים ללקוחותיהם על סכום הכסף שהופקד בחשבון חיסכון או פיקדון קבוע. תשלומי ריבית אלה משמשים כסוג של תגמול ללקוחות שמחליטים לחסוך את כספם בבנק במקום לבזבז אותו או להשקיע במקום אחר.

שיעור הריבית שהלקוח מקבל יכול להשתנות בהתאם למספר גורמים, כגון הבנק, סוג חשבון הפיקדון (ריבית קבועה או ריבית משתנה), סכום ההפקדה הראשוני ומשך הפיקדון. ככלל, חשבונות פיקדונות קבועים נוטים להציע ריביות גבוהות יותר בהשוואה לחשבונות חיסכון, מכיוון שהם כרוכים בנעילת הכסף לתקופה שנקבעה מראש. בצורה זו, הבנקים יכולים להרשות לעצמם לשלם ריבית גבוהה יותר על פיקדונות יציבים יותר אלה מכיוון שהם מספקים להם מקור אמין של כספים.

בישראל, כמו גם במדינות אחרות, ריביות הפיקדונות יכולות להשתנות בהתאם למדיניות המוניטרית של הבנק המרכזי ולסביבה הכלכלית השוררת. כאשר בנק ישראל מעדכן את הריבית, יכולה להיות לכך השפעה על הריביות שמציעים הבנקים המסחריים על פיקדונותיהם. לכן, חיוני ללקוחות לפקוח עין על שינויים אלה ולהשוות שיעורי הפקדה שונים כדי להפיק את המרב מהחיסכון שלהם.

מומלץ

דירוג פיננקה

מצטרפים לדיסקונט ומקבלים: פטור מעמלות עו"ש, פטור מדמי כרטיס אשראי והלוואה עד 60,000 ש"ח בריבית 0.5%-P. בנוסף מקבלים גם הטבת אקסטרה לבחירה:

או הלוואה ללא ריבית (עד 30 אש"ח ועד 24 חודשים)

או פיקדון בריבית מנצחת של 4.25% ל-6 חודשים (עד 500 אש"ח)

או פטור מדמי ניהול ני"ע ל-12 חודשים (ללא הגבלת סכום)

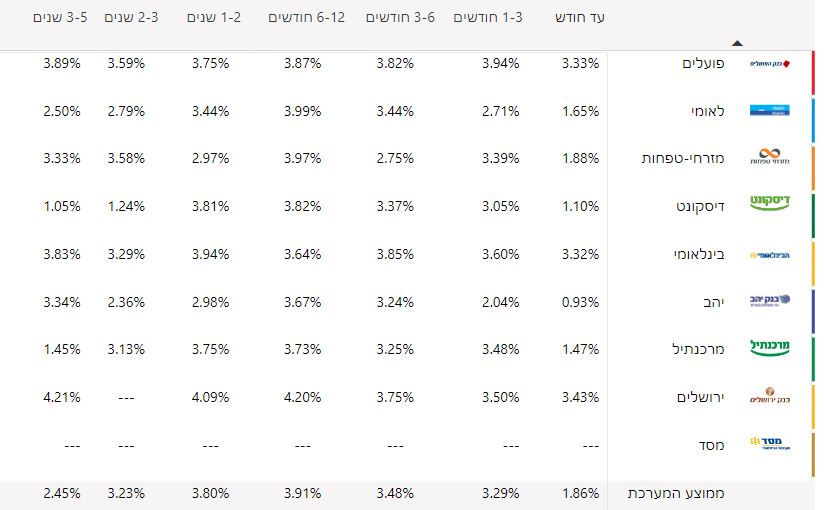

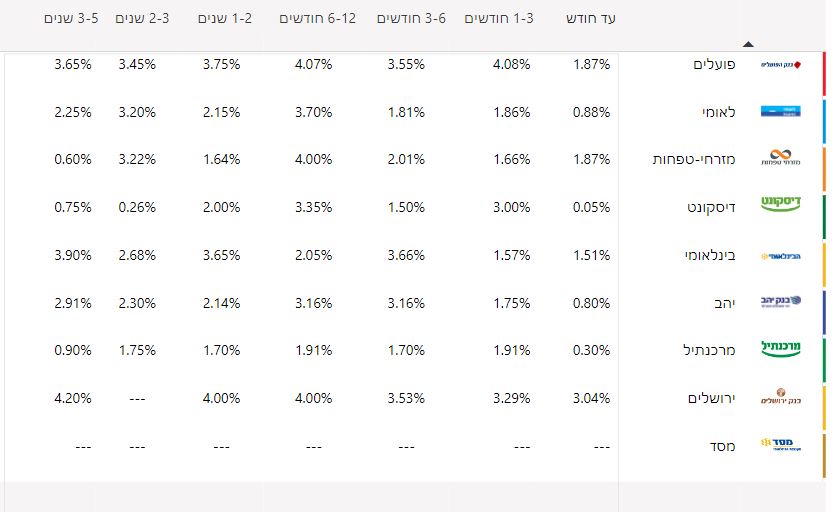

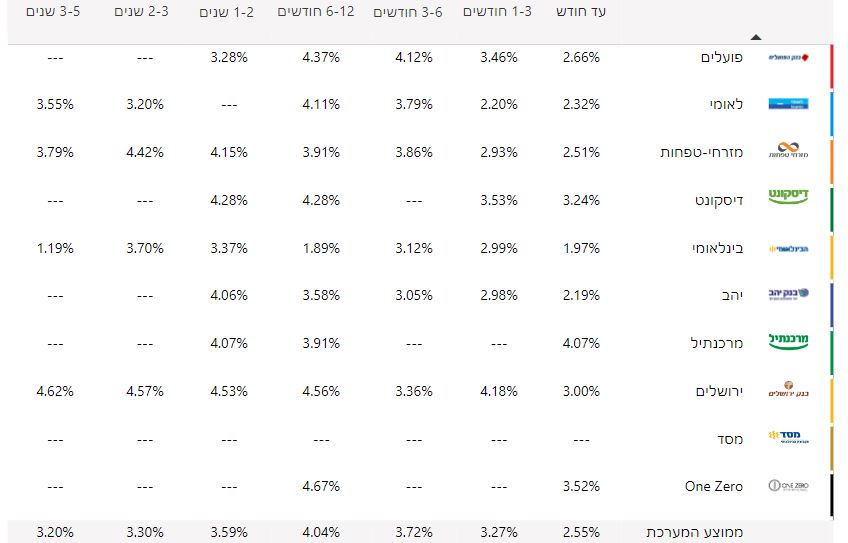

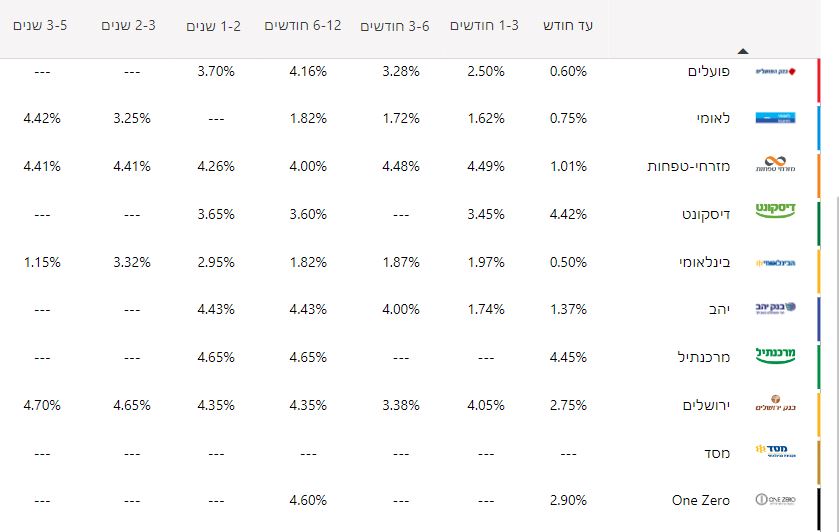

יצרתי את רשימת ההשוואה של ריביות הפקדונות בבנקים כדי לבדוק איזה בנק מציע את הריבית הגבוהה ביותר על פקדונות. המידע ברשימה מבוסס על הנתונים שפרסם בנק ישראל על ריביות הפקדונות הממוצעות של הבנקים הגדולים בישראל. יצרתי את הרשימה על ידי איסוף הנתונים מאתר בנק ישראל, מיון הבנקים בסדר יורד לפי הריבית שהם מציעים, והוספת הערות המפרטות מהן משכי הזמן של הפקדונות וסוגיהם. ההשוואה מאפשרת לראות בקלות איזה בנק כדאי יותר מבחינת הריבית המוצעת על פקדונות.

השוואת הריביות על פיקדונות בבנקים היא צעד חיוני בניהול הכספים שלכם. זה יכול לעשות הבדל משמעותי בתשואות שתקבלו על הכסף. על ידי השוואת שיעורי הריבית המוצעים על ידי בנקים ומוסדות פיננסיים שונים, תוכלו לזהות את האפשרות הטובה ביותר המתאימה למטרות החיסכון שלכם וממקסמת את הרווחים שלכם.

שיעורי הריבית יכולים להיות שונים במידה רבה ממוסד בנקאי אחד למשנהו. הבנקים מתחרים לעתים קרובות על לקוחות ומציעים ריביות אטרקטיביות כדי לעודד פיקדונות. יתר על כן, אתם עשויים לגלות כי ריבית גבוהה יותר עשויה להיות מוצעת על פיקדון לטווח ארוך, מה שיגרום לכם לשקול אם כדאי לנעול את הכסף לתקופה ממושכת יותר. באופן דומה, בנקים מסוימים עשויים לספק ריביות טובות יותר עבור סכומי הפקדה גדולים יותר, אשר יכולים גם להשפיע על החלטתך.

היבט חיוני נוסף שיש לקחת בחשבון בעת השוואת שיעורי הריבית הוא הצמיחה הכוללת של החיסכון שלכם. בחירה בבנק שמציע באופן עקבי ריביות תחרותיות תבטיח צבירה יציבה של עושר לאורך זמן. בנוסף, על ידי השוואת שיעורי הפיקדונות, ניתן לקבל תובנות לגבי המחזורים הכלכליים ומגמות השוק, מה שמעצים אותכם לקבל החלטות מושכלות ולבנות אסטרטגיה פיננסית חזקה.

בסופו של דבר, ביצוע השוואה יסודית של שיעורי הפיקדונות הוא פרקטיקה חיונית, המאפשרת לכם למקסם את פוטנציאל החיסכון שלכם ולקבל החלטות מושכלות יותר לגבי הכספים שלכם, כפי שנדון בסעיף הגורמים שיש לקחת בחשבון בעת השוואת שיעורי הפיקדונות.

רלוונטי: בנקים שנותנים ריבית על העו"ש

בעת השוואת שיעורי ההפקדה, חשוב לזכור מספר גורמים שיכולים להשפיע על פוטנציאל החיסכון וההשקעה הכולל. על ידי תשומת לב לגורמים אלה, יהיה ניתן לקבל החלטות מושכלות ולהבטיח כי אתה בוחרים את הבנק הטוב ביותר ואת סוג הפיקדון עבור הצרכים הפיננסיים שלכם.

בראש ובראשונה, תבדקו את סוג ההפקדה. ישנם בדרך כלל שני סוגים של פיקדונות בנקאיים: חשבונות חיסכון ופיקדונות קבועים. חשבונות חיסכון מספקים גמישות רבה יותר, מכיוון שאפשר להפקיד ולמשוך כספים לפי הצורך, בעוד שהפקדות קבועות סוגרות את הכסף לתקופה שנקבעה מראש. שיעורי הריבית המוצעים על חשבונות חיסכון הם בדרך כלל נמוכים יותר מאשר פיקדונות קבועים. לכן, חשוב לבחור את סוג הפיקדון שתואם את מטרות החיסכון והדרישות הפיננסיות שלכם.

הסכום שאתם מתכננים להפקיד משחק תפקיד מכריע בהשוואת שיעורי הריבית. הבנקים עשויים להציע ריביות מדורגות, עם ריביות גבוהות יותר עבור סכומי פיקדונות גדולים יותר. הקפידו להשוות ריביות על בסיס הסכום שאתם מתכוונים להשקיע בפועל.

משך ההפקדה הוא גורם קריטי נוסף בעת השוואת שיעורים. תנאי הפקדה ארוכים יותר נוטים להציע שיעורי ריבית גבוהים יותר מכיוון שלבנק יש יותר זמן להשתמש בכספים שלך להשקעות. עם זאת, זה מגיע עם פחות גמישות, מכיוון שהכסף יהיה נעול לתקופה ממושכת יותר, ולכן חיוני למצוא איזון בין תקופת ההפקדה לבין הריבית הקשורה.

בנקים מסוימים מחשבים ריבית על בסיס יומי, חודשי או שנתי. למרות שזה אולי נראה כמו פרט שולי, התדירות שבה ריבית דריבית יכולה להשפיע באופן משמעותי על הרווחים לאורך זמן. לכן, זכרו לקחת זאת בחשבון בעת השוואת שיעורי ההפקדה.

רווחי הריבית על פיקדונות כפופים למס. בישראל, שיעור המס על הכנסות מריבית הוא בדרך כלל 25%, אך עשוי להשתנות בהתאם למצבכם הכלכלי האישי. יש צורך להעריך את חבות המס שלך כאשר שוקלים שיעורי ריבית פיקדונות שונים.

לבסוף, אל תשכח לשקול עמלות הקשורות לפתיחה או תחזוקה של חשבון פיקדון. בנקים מסוימים עשויים לגבות עמלות חשבון, מה שיכול להפחית את הרווחים (נטו). תמיד לקחת בחשבון את כל החיובים בעת חישוב פוטנציאל הריבית.

לסיכום, על ידי שקלול זהיר של גורמים אלה, ניתן לקבל החלטות מושכלות בעת השוואת שיעורי ההפקדה ולמצוא את האפשרות הטובה ביותר המתאימה למטרות ולדרישות הפיננסיות הספציפיות שלך.

השוואת שיעורי הריבית והפיקדונות בבנקים חיונית לקבלת החלטות מושכלות בכל הנוגע לחיסכון והשקעה של כסף. עם בנקים שונים ומוסדות פיננסיים המציעים מוצרי פיקדון שונים, זה עשוי להיות מאתגר לזהות את האפשרות המתאימה ביותר. הנה כמה צעדים שידריכו אתכם בהשוואת ריביות ופיקדונות בבנקים:

1. זהו את הצרכים והיעדים שלכם: קבעו את היעדים הפיננסיים שלכם, כולל מטרת ההפקדה שלך (למשל, חיסכון לקרן חירום, בניית חיסכון לפנסיה או צבירת הון לרכישה גדולה). כך תוכלו לצמצם את סוגי הפיקדונות והקביעות המתאימים ביותר לדרישותיכם.

2. חקרו את הבנקים השונים ואת ההיצע שלהם: התחילו בגלישה באתרי הבנקים השונים כדי לאסוף מידע על סוגי הפיקדונות והריביות הקיימות. רשמו לעצמכם את שיעור הריבית, סכום ההפקדה, משך הזמן וכל תכונה רלוונטית אחרת. זכרו כי שיעורי הריבית עשויים להשתנות לעתים קרובות, לכן ודא שיש לך את המידע העדכני ביותר.

למדו עוד: איך לבחור בנק?

3. השתמשו באתרי השוואה: כדי להפוך את תהליך השוואת מוצרי הפיקדונות לקל יותר לניהול, תוכלו להשתמש באתרי השוואה פיננסית למשל כמו פיננקה וגם אתר בנק ישראל הוא מקום טוב להתחיל בו. פלטפורמות אלה מאפשרות להזין את העדפותיכם וליצור רשימה של מוצרי הפקדה המתאימים לצרכים שלכם. שימוש באתר כזה מקל על השוואת שיעורי הריבית של הבנקים השונים זה לצד זה.

4. גורמים נוספים:

בעוד שהריבית היא גורם מכריע, זכרו את הגורמים האחרים שהזכרנו קודם לכן בעת השוואת שיעורי הפיקדונות. גורמים כמו מדיניות המיסוי, העמלות הנלוות והתנאים וההתניות של המוצר יכולים להשפיע באופן משמעותי על הרווחים הכוללים שלך. לכן, חשוב להשוות את כל ההיבטים לפני בחירת מוצר פיקדון.

5. קבלו החלטה ונקטו פעולה: לאחר השוואת מוצרי פיקדון שונים ושקילת כל הגורמים, החליטו איזו אפשרות תתאים ביותר ליעדים הפיננסיים שלכם. לאחר שבחרתם, בקרו בסניף הבנק או באתר האינטרנט של הבנק שנבחר והתחילו בתהליך פתיחת חשבון הפיקדון.

לסיכום, השוואה מעמיקה של ריביות ופיקדונות בבנקים יכולה להוביל אתכם לקבל החלטה מושכלת להבטחת עתידכם הפיננסי. על ידי ביצוע שלבים אלה, אתה יכול להבטיח כי המאמצים שלך במציאת אפשרויות ההפקדה הטובות ביותר מכוונים היטב להניב את התוצאות הרצויות.

רלוונטי: השוואת אפליקציות בנקים

אלטרנטיבה להשקעת כספים בפיקדון בנקאי היא השקעה בקרנות כספיות (טכנית, קרן כספית זו לא השקעה אלא מקום לשים את הכסף לטווח קצר-בינוני ולא לאבד מערכו). קרנות כספיות הן קרנות השקעה המנהלות תיק השקעות המורכב מנכסים סחירים ברמת סיכון נמוכה יחסית, כגון אגרות חוב ממשלתיות, שטרי אוצר ופיקדונות בנקאיים. יתרונן המרכזי של קרנות הכספיות הוא הנזילות הגבוהה שהן מעניקות למשקיע – ניתן למשוך את הכסף באופן מידי, ללא קנסות או עמלות. בנוסף, בדרך כלל התשואה שמניבות קרנות אלו גבוהה במעט מזו של פיקדונות בנקאיים בסביבת אינפלציה גבוהה. לכן, עבור משקיעים המעדיפים נזילות גבוהה תוך שמירה על סיכון נמוך, קרנות כספיות עשויות להוות חלופה טובה לפיקדון.

רוצים לקנות קרנות כספיות? באמצעות פלטפורמת Fair ניתן לחפש ולפלטר מידע על יותר מ-1200 קרנות ולסדר לפי תשואה ודמי ניהול כך שתוכלו לבחור את הקרן המתאימה ביותר עבורכם.

ב-Fair אפשר לקנות בכל סכום החל מ-250 ש"ח וזאת ללא עמלות מסחר ובלי דמי ניהול.

למידע נוסף על קרנות כספיות ואיזה קרנות כספיות מומלצות

לסיכום, זכרו, ריביות גבוהות יותר יכולות להוביל לרווחים גבוהים יותר. לכן, חשוב להשוות ריביות לפני ביצוע הפקדה. השתמש בגורמים שדנו בהם כדי לקבל החלטה מושכלת. שימו לב להמשיך לעקוב אחר עליות או ירידות הריבית וזכרו שפיקדון בנקאי יכול להיות אופציה טובה בסביבה אינפלציונית גבוהה אבל עם הריבית יורדת יש מקומות אחרים בהם נין לשים את הכסף לצורך הגדלת ההון למשל – בשוק ההון.

רלוונטי: איך לקנות קרנות כספיות | קרנות כספיות מומלצות

הבנקים עשויים לשנות את שיעורי הריבית על הפיקדונות מעת לעת כתגובה לגורמים שונים, כגון מדיניות הבנק המרכזי או תנאי השוק. לכן, חשוב להישאר מעודכנים בשיעורים האחרונים לפני קבלת החלטות לגבי פיקדונות. גם לאחר הורדת או העלאת הריבית על ידי בנק ישראל, לעיתים יכול לקחת זמן מה עד שהבנקים מגיבים על כך.

לבנקים מקוונים, הידועים גם בשם בנקים דיגיטליים (לדוגמא בנק One Zero), יש לעתים קרובות עלויות תפעול נמוכות יותר בהשוואה לבנקים מסורתיים, מה שעשוי לאפשר להם להציע ריביות גבוהות יותר. עם זאת, עדיין חיוני להשוות בין בנקים שונים, הן באינטרנט והן באופן מסורתי, להתאמה הטובה ביותר על פי הצרכים וההעדפות הפיננסיות שלך.

חשבונות חיסכון מציעים בדרך כלל ריבית משתנה שעשויה להשתנות עם הזמן, בעוד שחשבונות פיקדונות קבועים מציעים ריבית קבועה לתקופה מסוימת. באופן כללי, חשבונות פיקדונות קבועים מניבים ריביות גבוהות יותר מאשר חשבונות חיסכון, מה שהופך אותם לאטרקטיביים יותר עבור תוכניות חיסכון לטווח ארוך. עם זאת, הקפד לקחת בחשבון גורמים כגון משך ההפקדה והגבלות משיכה בעת השוואת חשבונות פיקדון קבוע וחשבונות חיסכון.

אנחנו גם שונאים ספאם אז מבטיחים לא לבלבל לכם את השכל, רק דברים שווים

הצטרפו לקבוצת הפייסבוק שלנו

הצטרפו לקבוצת הפייסבוק שלנו

מלאו את השאלון ונחזור אליכם עם הצעות משתלמות

לגולשי פיננקה מגיע יותר!

חדש! עכשיו בגרסה 2.0: קובץ אקסל פשוט ונוח להורדה על מנת שתוכלו בעזרתו לנהל את כלכלת המשפחה שלכם באמצעות מעקב הוצאות והכנסות חודשי ושנתי. שיהיה בהצלחה.

מידע מקצועי נוסף עבורכם

אתר "פיננקה – השכלה פיננסית" מהווה אתר תוכן בלבד וכל המובא בו הינו בגדר תוכן אינפורמטיבי ואינו מהווה ייעוץ מכל סוג שהוא – פנסיוני, משכנתאות, ביטוחי, ייעוץ פיננסי כזה או אחר. מפעיל האתר, אינו מורשה לפי חוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ"ה-1995, ולפי חוק ניירות ערך תשכ"ח-1968, וכל מידע פרסומי שנמסר וכן כל מידע שיימסר לגבי אפשרות השקעה במסגרת הפרסומים באתר לא יהווה ייעוץ השקעות או שיווק השקעות כהגדרתם בחוק.

פיננקה – השכלה פיננסית נגישה מספקת קובץ אקסל למכירה למטרות מידע בלבד, קובץ זה לא נועד להחליף ייעוץ פיננסי מקצועי מוסמך המכיר את המצב הכלכלי האישי שלך. במידה והינך זקוק לייעוץ מקצועי, פנה לקבלת עזרה בתשלום מיועץ מקצועי באזור מגוריך. שימוש מסחרי מכל סוג שהוא בחומרים הכלולים באתר זה אסור בהחלט אלא ברשות מפורשת בכתב ממנהלי האתר.

גילוי נאות – אנו עשויים לקבל עמלות תמורת הפניית משתמשים עבור חלק מהמוצרים המוזכרים באתר. הדעות הן של המחבר בלבד. תוכן זה לא סופק על ידי, נבדק או אושר על ידי אף מפרסם, אלא אם צוין אחרת.

אנחנו גם שונאים ספאם אז מבטיחים לא לבלבל לכם את השכל, רק דברים שווים